Die Leistungen für Kassenpatienten werden Jahr für Jahr gekürzt und beim Arzt fühlt man sich immer öfter als Patient zweiter Klasse.

Ist der Wechsel von der Kasse in die private Krankenversicherung sinnvoll?

Viele Arbeitnehmer (und auch Existenzgründer) spielen mit dem Gedanken, in die private Krankenversicherung (kurz PKV) zu wechseln. Doch nicht für jeden ist ein Wechsel ratsam und möglich. Im Folgenden wollen wir alle wichtigen Aspekte beleuchten, damit es leichter fällt, für sich persönlich die richtige Wahl zu treffen.

Hier direkt zu den wichtigen Antworten:

Wo liegen die Probleme im Kassensystem und warum ist der Gedanke überhaupt reizvoll privat versichert zu sein?Wer kann sich privat versichern?Wo liegen die Unterschiede oder die Nachteile am jeweiligen System?In der Kasse habe ich eine Familienversicherung - wie steht es um die Mit-Versicherung meiner Kinder bei der PKV?Wie steigen die Beiträge- Stichwort Beitragsentwicklung von GKV und PKV?Wie hoch sind die Beiträge als Rentner?Für wen macht der Wechsel in die PKV keinen Sinn?Wie führt man einen reibungslosen Wechsel von GKV zur PKV durch?

Wo liegen die Probleme im Kassensystem und warum ist der Gedanke überhaupt reizvoll privat versichert zu sein?

Die Vor- und auch Nachteile der gesetzlichen Krankenversicherung (kurz GKV) liegen im Solidarprinzip. Jeder erhält unabhängig von seinem Einkommen und seinem Gesundheitszustand die gleichen Leistungen.

Das ist gerecht und ermöglicht auch Geringverdienern und vor allem chronisch Kranken eine gute Grundversorgung beim Arzt und im Krankenhaus.

Dabei werden nicht die tatsächlich entstehenden Kosten über die Beiträge refinanziert.

Dies führt dazu, dass für das Gesamtkollektiv der Versicherten immer wieder "medizinisch nicht notwendige" Leistungen gekürzt oder ganz gestrichen werden, um die ständig steigenden Kosten im Gesundheitswesen tragen zu können.

Die Bevölkerung in Deutschland kann auf immer mehr Lebensjahre hoffen, da die Lebenserwartung in den letzten 50 Jahren stark angestiegen ist.

Die längere Lebenserwartung führt jedoch zwangsläufig zu höheren Krankheitskosten pro Versicherten für die Krankenkassen und -versicherungen (gerade im Alter verursachen wir im Durchschnitt die höchsten Kosten unserer gesamten Versichertenzeit).

Medikamente werden nur übernommen, wenn sie verschreibungspflichtig sind. Zudem müssen für jedes Medikament Zuzahlungen geleistet werden. Dies führt bei chronisch Kranken schnell zu Zuzahlungen im fünfstelligen Bereich pro Jahr (nachzulesen auf den Homepages der AOK und anderer großer Kassen).

Die Ärzte erhalten pro Quartal und Patient feste Pauschalen - zum Beispiel 22 Euro pro Quartal (derzeitige Pauschale für Orthopäden). Muss der Patient also in einem Quartal öfter zum selben Arzt, verdient der Arzt für seine Tätigkeit keinen Cent mehr oder muss die 22 Euro auf zwei Behandlungen aufteilen. Zudem ist das Kontingent der Kassenpatienten pro Arzt und Quartal vorgegeben, so dass eine höhere Anzahl behandelter Patienten nicht vergütet wird.

Dies führt zunehmend zu einer Zwei-Klassen-Medizin in Deutschland, da der Arzt bei Privatversicherten seine Kosten in voller Höhe erstattet bekommt und nicht auf 22 Euro pro Patient reduziert wird.

Dies erklärt, warum ein GKV-Versicherter, der beim Arzt anruft, sofort gefragt wird, wie er versichert ist, und bei Nennung "Kassenpatient" manchmal erst Wochen später (oft ist es dann schon das neue Quartal!) einen Termin bekommt, im Gegensatz zu einem Privatpatienten, der in der Regel noch am selben Tag kommen kann.

Als Kassenmitglied beim Arzt Patient zweiter Klasse!- Testsieger picken

- Unterstützung durch Experten

- Bis zu 65% sparen

Wer kann sich privat versichern?

Arbeitnehmer, Existenzgründer, Beamte, Studenten im Erststudium und bereits Selbständige (mit Ausnahme weniger Berufe) können sich privat versichern.

Bei Beamten, Selbständigen und Studenten spielt die Höhe des Einkommens keine Rolle.

Bei Arbeitnehmern wird ein möglicher Wechsel von hohen finanziellen Hürden begleitet und ist somit erst ab einem Bruttoeinkommen im Jahr in Höhe von aktuell 73.800 Euro (regelmäßige Einkünfte, Bonuszahlungen zählen nicht dazu) oder 6.150 Euro monatlich möglich (ab 2025).

Jetzt aktuellen PKV-Vergleich anfordern!

Wo liegen die Unterschiede oder die Nachteile am jeweiligen System?

Die Unterschiede sind sehr groß und beide Systeme haben erhebliche Vorteile, aber auch einige Nachteile, so dass jeder Einzelne abwägen muss, welches System für ihn aufgrund seines Einkommens und seines Gesundheitszustandes am besten geeignet ist. Nachfolgend ein Überblick über die wichtigsten Unterschiede:

GKV:

- Bei der GKV spielt der Gesundheitszustand des Versicherten keine Rolle und alle nicht berufstätigen Familienmitglieder (Kinder bis zum Alter 25 Jahre ohne Beschäftigung, oder auf Minijobbasis) sind kostenfrei mitversichert.

- Der Beitrag bei der GKV wird anhand des Einkommens finanziert und die Leistungen sind für alle Mitglieder genormt - unabhängig von der Beitragshöhe. Somit können keine Leistungsverbesserungen durchgeführt werden. Dies führt zu hohen Eigenleistungen bei Zahnersatz, bei nicht über die Kasse zugelassenen Medikamenten und bei stationären Aufenthalten.

- "bessere" Medizin wird i.d.R. für den Kassen-Patienten nicht übernommen, da die Voraussetzungen für eine Leistung nicht gegeben sind: Entweder sind sie nicht wirtschaftlich, und/ oder aus Sicht der Kasse nicht notwendig (siehe weiter unten: Auszug aus dem Sozialgesetzbuch V, §12 Abs.1).

PKV:

- Bei der PKV wird der zu zahlende Beitrag anhand des Eintrittsalters und der gewählten Leistungen berechnet. Somit kann jeder Versicherte sich die Leistungen passend zu seiner Situation absichern und zahlt beispielsweise als Arbeitnehmer trotzdem deutlich weniger als wenn er in der GKV bleiben würde.

- Hochwertige Medizin, die Behandlung vom Spezialisten oder Oberarzt im Krankenhaus (statt Assistenzarzt beim GKV-Patient), da alle medizinisch notwendigen Maßnahmen im Rahmen der PKV übernommen werden.

- Der Beitrag erhöht sich sofern bereits Vorerkrankungen beim Vertragsabschluss bestehen und bei sehr schweren Vorerkrankungen kann es passieren, dass kein Versicherungsschutz gewährt werden kann (daher sollte man dies im Vorfeld immer prüfen. Siehe weiter unten).

Das Wirtschaftlichkeitsgebot für die GKV

§12 Abs.1 SGB V

Die Leistungen müssen ausreichend, zweckmäßig und wirtschaftlich sein; sie dürfen das Maß des Notwendigen nicht überschreiten.

Leistungen, die nicht notwendig oder unwirtschaftlich sind, können Versicherte nicht beanspruchen, dürfen Leistungserbringer nicht bewirken und die Krankenkassen nicht bewilligen.

Zusammengefasst und übersetzt:

wirtschaftlich = billig.

ausreichend und notwendig = ? (zu schwammig = im Zweifelsfall schwierig eine ausreichende Leistung zu erhalten).

In der Kasse habe ich eine Familienversicherung - wie steht es um die Mit-Versicherung meiner Kinder bei der PKV?

In der GKV spielt es keine Rolle, ob das beitragspflichtige Mitglied ein Kind oder eine Familie mit fünf Kindern hat. Alle Kinder sind im Rahmen der Familienversicherung kostenlos mitversichert.

Eine Ausnahme besteht sofern ein Ehepartner mehr verdient und privat versichert ist. Dann übernimmt die GKV die Versicherung der Kinder nicht und die Kinder müssen privat über den Versicherungsschutz des privat versicherten Elternteils versichert werden!

Und hier liegt der große Unterschied zur gesetzlichen Krankenkasse, denn in der privaten Krankenversicherung erhält jedes Mitglied - und damit auch die Kinder des Versicherungsnehmers - einen eigenen Versicherungsschutz und somit wird für jeden ein eigener Beitrag nach Alter berechnet.

Doch gerade privat versicherte Eltern schätzen die PKV für ihren Nachwuchs sehr und wünschen sich gerade für ihr Neugeborenes einen sehr guten Versicherungsschutz.

Hinzu kommt, dass bei Arbeitnehmern die Beiträge zur Hälfte vom Arbeitgeber übernommen werden (derzeit maximal 403,99 Euro plus Pflegeversicherung im Jahr 2023). Dadurch ist für viele Arbeitnehmer trotz guter privater Krankenversicherung der Beitrag mit Kind günstiger als der Beitrag in der GKV und Familienversicherung.

Daher kann auch mit Kind(ern) die private Krankenversicherung für Arbeitnehmer günstiger ausfallen als die Familienversicherung über die Kasse.

Auf jeden Fall ist mit Blick auf die Qualität der Absicherung die PKV der GKV für das Kind (oder die Kinder) vorzuziehen.

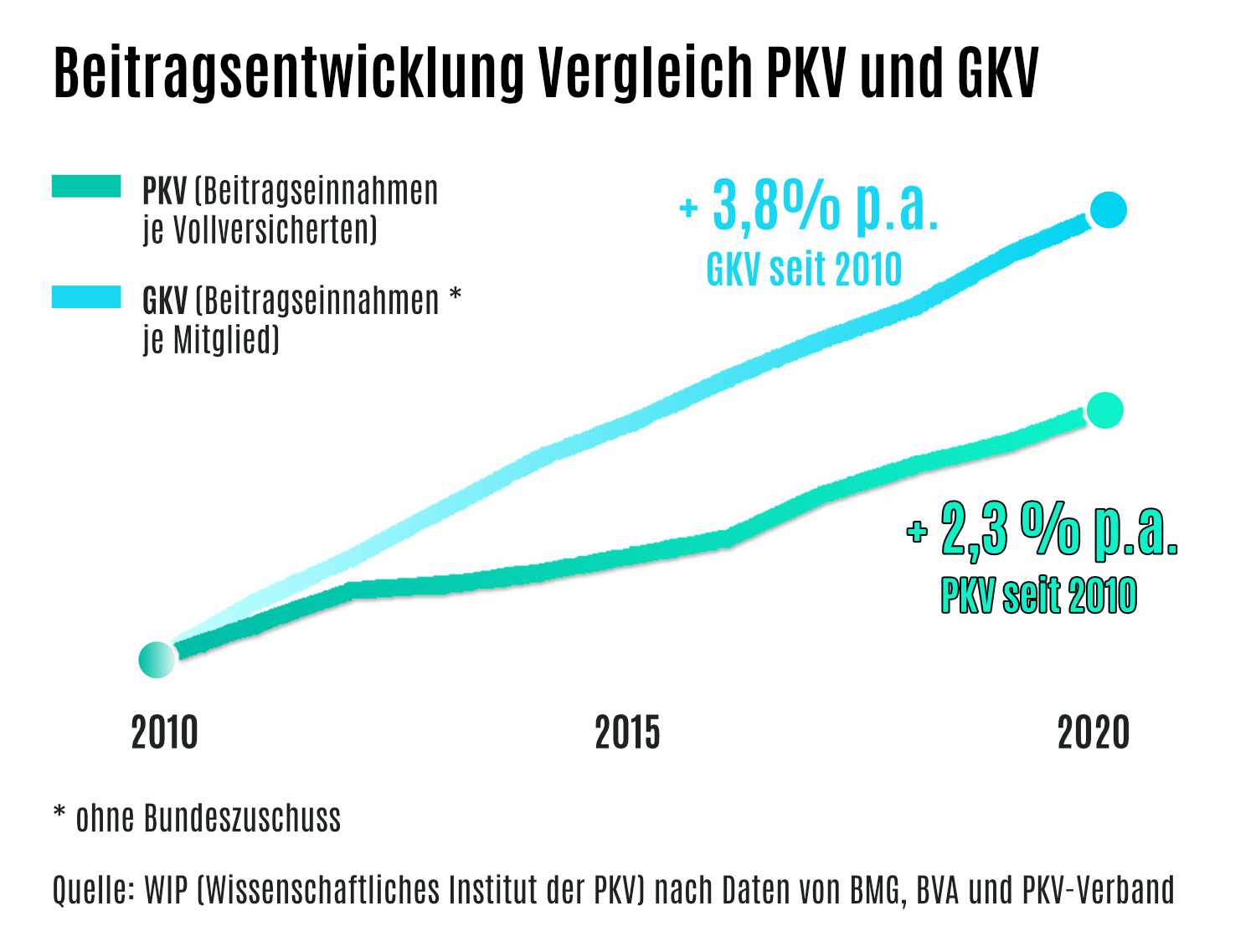

Wie steigen die Beiträge- Stichwort Beitragsentwicklung von GKV und PKV?

Hierzu gibt es eine gute Grafik, die dies anschaulich illustriert.

Die Zahlen zeigen, dass die Beitragserhöhungen in der privaten Krankenversicherung in den vergangenen Jahren geringer als für GKV-Versicherte ausgefallen sind.

TriFormance e.K.

Ihr fairer Ansprechpartner rund um Versicherungen

Wie hoch sind die Beiträge als Rentner?

GKV-Versicherte Arbeitnehmer bekommen im Rentenalter einen Zuschuss in Höhe von 7,3 Prozent plus die Hälfte des durchschnittlichen Zusatzbeitrages in der GKV.

Das ist angenehm, da der Arbeitgeber im Ruhestand natürlich wegfällt und somit die Hälfte der Beiträge nicht mehr mitfinanziert wird.

Viele wissen aber nicht, dass auch privat versicherte Arbeitnehmer den gleichen Zuschuss erhalten. Darüber hinaus werden in guten PKV-Tarifen hohe Rückstellungen gebildet, die im Alter dafür sorgen, dass die Beiträge moderat und für einen Rentner bezahlbar bleiben.

Zudem sinkt der Beitrag für die private Krankenversicherung ab dem Erreichen des 60.Lebensjahrs, da der gesetzliche Zuschlag in Höhe von 10 Prozent endet!

Ab dem Renteneintritt fällt zudem der Beitrag für das vereinbarte Tagegeld und für einen ggf. abgeschlossenen Beitragsentlastungstarif weg.

Hierdurch können auf einen Schlag für Privat Krankenversicherte Beitragseinsparungen in Höhe von 100 bis 200 Euro ab dem Rentenbeginn erzielt werden.

Für Arbeitnehmer ist der oben genannte Beitragsentlastungstarif eine sinnvolle Zusatzoption, um in der Zeit vor der Rente zusätzlich Rücklagen bei seiner privaten Versicherung aufzubauen, die ab Renteneintritt zu einer spürbaren zusätzlichen Beitragsentlastung führen. Auch hier wird der Beitrag zur Hälfte vom Arbeitgeber getragen.

Als Beispiel: Ein Beitragsentlastungstarif in Höhe von 200 Euro (= Senkung des PKV-Beitrags im Rentenalter um 200 Euro mtl.) kostet beispielsweise rund 50 Euro mtl. für einen 30 Jährigen Arbeitnehmer/-in. Hiervon wird die Hälfte noch übernommen von der Firma, so dass lediglich 25 Euro Mehrbelastung entstehen und dadurch der Beitrag als Rentner um weitere 200 Euro abgesenkt wird!

Wenn ein Arbeitnehmer auf diese Weise seine private Krankenversicherung aufbaut - spart er im Alter schnell drei- bis vierhundert Euro im Monat (gegenüber einem Kassenpatienten, bei dem die Kosten nicht sinken) und muss sich keine Sorgen um hohe Kosten machen oder im Alter schlechter dastehen als ein Kassenmitglied - und das bei deutlich höheren Leistungen.

Für Selbständige gibt es keinen Zuschuss aus der gesetzlichen Rentenversicherung (es sei denn, man war dort versichert), so dass Privatversicherte zumindest von der Beitragssenkung durch Altersrückstellungen profitieren und zudem bei Bedarf in einen deutlich günstigeren Tarif innerhalb der Krankenversicherung wechseln können - auch in den Basistarif (gleiche Leistung wie in der GKV), um die Beiträge zusätzlich zu senken.

Für wen macht der Wechsel in die PKV keinen Sinn?

- Gerade für Personen mit chronischen Vorerkrankungen kann ein Wechsel in die PKV schwierig werden.

- Für Familien mit vielen Kindern (drei oder mehr) kann die Versicherung aller Mitglieder teuer ausfallen.

Bei Vorerkrankungen sollte daher stets eine Risikovoranfrage durchgeführt werden um sicherzustellen, ob eine Versicherbarkeit gegeben ist!

Sofern keine Vollversicherung möglich ist - ist es aber ratsam die größeren Lücken in der GKV über eine private Zusatzversicherung zu schließen, um z.B. bei komplizierten OPs oberhalb der Regelversorgung abgesichert zu sein.

Wie führt man einen reibungslosen Wechsel von GKV zur PKV durch?

- Bei Vorerkrankungen sollte immer eine Risikovoranfrage durchgeführt werden.

- Die Tarife sollten sehr gewissenhaft nach dem gewünschten Leistungsumfang mit Unterstützung eines neutralen Versicherungsmaklers oder eines Honorarberaters ausgesucht werden. Auch Bausteine wie die Höhe des Tagegeldes, Höhe oder Wegfall eines Selbstbehalts, Option auf Besser-Versicherung in der Zukunft, Wahlarzt im Krankenhaus, Erstattung über den Höchstsatz im Krankenhaus, u.v.m. sollten genau beleuchtet werden.

- Fragen zu den selektierten Versicherern: Wie hoch sind und waren die Alterungsrückstellungen über die vergangenen Jahre? Wie hoch waren die Beitragsanpassungen und wie häufig musste der Versicherer in den letzten Jahren anpassen?

- Die Gesundheitsfragen sollten immer komplett und wahrheitsgemäß beantwortet werden, da sonstig der Versicherungsschutz in der Zukunft gefährdet wird.

Als Beispiel: Man beschäftigt sich im Februar mit dem Wechsel und beantragt die PKV, dann kann man im Mai bei der PKV starten.

Gabriel Sampl

Finanzwirt (twi)

Seit 1996 freier Berater im Bereich Versicherungen

Zuletzt aktualisiert am 13.03.2025

+49-89-32654558